Предсказание финансовых временных рядов

Post on: 19 Октябрь, 2015 No Comment

Предсказание финансовых временных рядов

Кому нужно предсказывать рынок?

Предсказание финансовых временных рядов — необходимый элемент любой инвестиционной деятельности. Сама идея инвестиций — вложения денег сейчас с целью получения дохода в будущем — основывается на идее прогнозирования будущего. Соответственно, предсказание финансовых временных рядов лежит в основе деятельности всей индустрии инвестиций — всех бирж и небиржевых систем торговли ценными бумагами.

Приведем несколько цифр, иллюстрирующих масштаб этой индустрии предсказаний (Шарп, 1997). Дневной оборот рынка акций только в США превышает $10 млрд. Депозитарий DTC (Depositary Trust Company) в США, где зарегестрировано ценных бумаг на сумму $11 трлн (из общего объема $18 трлн), регистрирует в день сделок примерно на $250 млрд. Еще более активно идет торговля на мировом валютном рынке FOREX. Его дневной оборот превышает $1000 млрд. Это примерно 1/50 всего совокупного капитала человечества.

Известно, что 99% всех сделок — спекулятивные, т.е. направлены не на обслуживание реального товарооборота, а заключены с целью извлечения прибыли по схеме купил дешевле — продал дороже. Все они основаны на предсказаниях изменения курса участниками сделки. Причем, что немаловажно, предсказания участников каждой сделки противоположны друг другу. Так что объем спекулятивных операций характеризует степень различий в предсказаниях участников рынка, т.е реально — степень непредсказуемости финансовых временных рядов.

Можно ли предсказывать рынок?

Это важнейшее свойство рыночных временных рядов легло в основу теории эффективного рынка, изложенной в диссертации Луи де Башелье (L.Bachelier) в 1900 г. Согласно этой доктрине, инвестор может надеяться лишь на среднюю доходность рынка, оцениваемую с помощью индексов, таких как Dow Jones или S&P500 для Нью-Йоркской биржи. Всякий же спекулятивный доход носит случайный характер и подобен азартной игре на деньги. В основе непредсказуемости рыночных кривых лежит та же причина, по которой деньги редко валяются на земле в людных местах: слишком много желающих их поднять.

Теория эффективного рынка не разделяется, вполне естественно, самими участниками рынка (которые как раз и заняты поиском упавших денег). Большинство из них уверено, что рыночные временные ряды, несмотря на кажущуюся стохастичность, полны скрытых закономерностей, т.е в принципе хотя бы частично предсказуемы. Такие скрытые эмпирические закономерности пытался выявить в 30-х годах в серии своих статей основатель технического анализа Эллиот (R.Elliott).

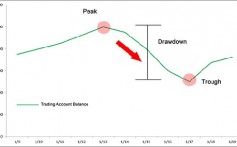

В 80-х годах неожиданную поддержку эта точка зрения нашла в незадолго до этого появившейся теории динамического хаоса. Эта теория построена на противопоставлении хаотичности и стохастичности (случайности). Хаотические ряды только выглядят случайными, но, как детерминированный динамический процесс, вполне допускают краткосрочное прогнозирование. Область возможных предсказаний ограничена по времени горизонтом прогнозирования, но этого может оказаться достаточно для получения реального дохода от предсказаний (Chorafas, 1994). И тот, кто обладает лучшими математическими методами извлечения закономерностей из зашумленных хаотических рядов, может надеяться на большую норму прибыли — за счет своих менее оснащенных собратьев.

Технический анализ и нейронные сети

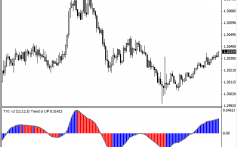

В последнее десятилетие наблюдается устойчивый рост популярности технического анализа — набора эмпирических правил, основанных на различного рода индикаторах поведения рынка. Технический анализ сосредотачивается на индивидуальном поведении данного финансового инструмента, вне его связи с остальными ценными бумагами (Pring, 1991).

Такой подход психологически обоснован сосредоточенностью брокеров именно на том инструменте, с которым они в данный момент работают. Согласно Александру Элдеру (A.Elder), известному специалисту по техническому анализу (по своей предыдущей специальности — психотерапевту), поведение рыночного сообщества имеет много аналогий с поведением толпы, характеризующимся особыми законами массовой психологии. Влияние толпы упрощает мышление, нивелирует индивидуальные особенности и рождает формы коллективного, стадного поведения, более примитивного, чем индивидуальное. В частности, стадные инстинкты повышают роль лидера, вожака. Ценовая кривая, по Элдеру, как раз и является таким лидером, фокусируя на себе коллективное сознание рынка. Такая психологическая трактовка поведения рыночной цены обосновывает применение теории динамического хаоса. Частичная предсказуемость рынка обусловлена относительно примитивным коллективным поведением игроков, которые образуют единую хаотическую динамическую систему с относительно небольшим числом внутренних степеней свободы.

Согласно этой доктрине, для предсказания рыночных кривых необходимо освободиться от власти толпы, стать выше и умнее ее. Для этого предлагается выработать систему игры, апробированную на прошлом поведении временного ряда и четко следовать этой системе, не поддаваясь влиянию эмоций и циркулирующих вокруг данного рынка слухов. Иными словами, предсказания должны быть основаны на алгоритме, т.е. их можно и даже должно перепоручить компьютеру (LeBeau, 1992). За человеком остается лишь создание этого алгоритма, для чего в его распоряжении имеются многочисленные программные продукты, облегчающие разработку и дальнейшее сопровождение компьютерных стратегий на базе инструментария технического анализа.

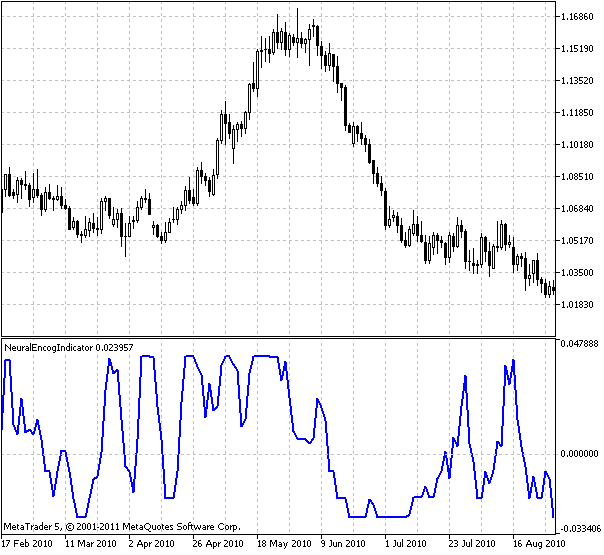

Следуя этой логике, почему бы не использовать компьютер и на этапе разработки стратегии, причем не в качестве ассистента, рассчитывающего известные рыночные индикаторы и тестирующего заданные стратегии, а для извлечения оптимальных индикаторов и нахождения оптимальных стратегий по найденным индикаторам. Такой подход — с привлечением технологии нейронных сетей — завоевывает с начала 90-х годов все больше приверженцев (Beltratti, 1995, Бэстенс, 1997), т.к. обладает рядом неоспоримых достоинств.

Во-первых, нейросетевой анализ, в отличие от технического, не предполагает никаких ограничений на характер входной информации. Это могут быть как индикаторы данного временного ряда, так и сведения о поведении других рыночных инструментов. Недаром нейросети активно используют именно институциональные инвесторы (например, крупные пенсионные фонды), работающие с большими портфелями, для которых особенно важны корреляции между различными рынками.

Во-вторых, в отличие от теханализа, основанного на общих рекомендациях, нейросети способны находить оптимальные для данного инструмента индикаторы и строить по ним оптимальную опять же для данного ряда стратегию предсказания. Более того, эти стратегии могут быть адаптивны, меняясь вместе с рынком, что особенно важно для молодых активно развивающихся рынков, в частности, российского.

Общая схема нейросетевого предсказания временных рядов

Нейросети — вовсе не Святой Грааль, а лишь средство анализа рынка. Подход типа дать нейросети на вход кучу индикаторов и индексов, чем больше — тем лучше, и надеяться что она сама отберет что надо, не работает. Входы нейросети должны быть значимыми, а не просто мусором. Например, анализируя график вы можете обнаружить определенную связь между объемом торгов и последующим ростом или падением цен. Один путь — попробовать оформить эту обнаруженную связь в индикатор или систему и протестировать ее на истории, другой — подать его на вход нейросети и попробовать на его основе обучить. Выбор конкретного входа также важен, подавать в чистом виде объем торгов неправильно, поскольку с каждым годом объемы в среднем растут, и в будущем нейросеть будет ошибаться, поскольку никогда раньше не видела подобных объемов. Можно подать, как вариант, относительное изменение объема относительно предыдущего дня, или относительное отклонение от скользящей средней. Поигравшись с разными вариантами и временными интервалами можно определить, реальна ли эта закономерность или нет.

Также хорошим признаком значимости выбранных входов является устойчивость обучения нейросети относительно временного интервала, желательно чтобы нейросеть могла обнаружить при обучении требуемую закономерность при обучении на разных диапазонах исторических данных. Хорошим правилом считается не давать нейросети на вход более 4-5 индикаторов.

Прогнозирование финансовых временных рядов на основе предсказания нейросети